こんにちは、ブロガーのSacChiです。

今回は、最近学んでなるほど!と感じた「最終仕入原価法(さいしゅうしいれげんかほう)」についてご紹介します。

簿記や会計の知識がある方はご存じのとおり、期末棚卸資産の評価方法にはさまざまな手法があります。

たとえば、個別法・先入先出法・総平均法・移動平均法・売価還元法などです。

その中でも「最終仕入原価法」は、企業会計原則上では原則として認められていない一方で、法人税法上の法定評価方法とされており、中小企業では実務的に広く採用されている方法です。

🔍 最終仕入原価法とは?その仕組みと特徴

最終仕入原価法は、期末在庫の金額を「期末時点で最も最近仕入れた単価」で評価する方法です。

特徴まとめ:

- 評価単価の決定方法: 最後の仕入価格を基に、在庫単価を算出

- 実際の在庫の流れは無視: どの商品が残っているかは関係なく、評価だけに使われる

- 物理的管理ではなく、会計処理の話: 実際の管理ではなく帳簿上の評価法

📘 計算例で理解する:最終仕入原価法

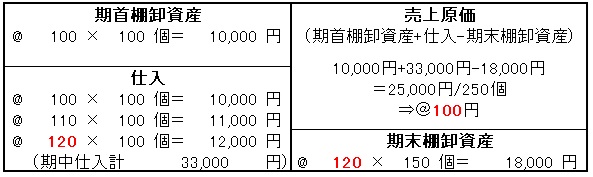

例:以下のように仕入があったとします。

| 日付 | 数量 | 単価 |

|---|---|---|

| 4月1日 | 100個 | ¥100 |

| 5月1日 | 100個 | ¥110 |

| 6月1日 | 100個 | ¥120 |

期末在庫が150個だった場合、**最後の仕入単価(¥120)**を使って評価します。

評価額 = 150個 × ¥120 = ¥18,000

この方法では、仕入価格の変動が売上原価に与える影響が大きく、次のような違いが出ます。

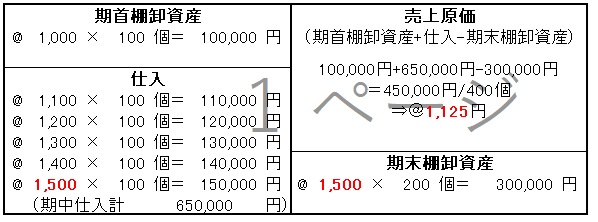

① 仕入価格が上昇しているとき:

- 棚卸資産の評価額が実態より高くなる(例:¥1,500)

- 売上原価が少なくなり(例:¥1,125)、利益が大きくなる

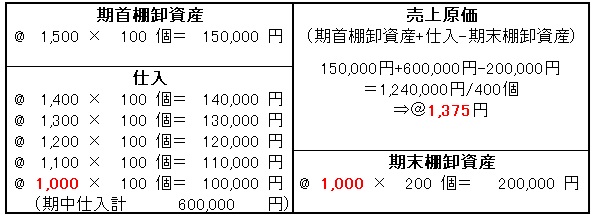

② 仕入価格が下降しているとき:

- 棚卸資産の評価額が実態より低くなる(例:¥1,000)

- 売上原価が多く計上され(例:¥1,375)、利益が圧縮される

✅ 最終仕入原価法のメリット・デメリット

✔️ メリット

- 計算が簡単で明快: 他の評価方法に比べて計算が容易で、特に中小企業で扱いやすい

- 特別な在庫管理が不要: 在庫の実際の流れにとらわれず、記帳の簡略化が可能

⚠️ デメリット

- 期末まで評価できない: 期末仕入価格を待つ必要がある

- 収益と費用の対応が崩れることも: 価格変動が大きいと、実態と帳簿がずれる可能性あり

📌 注意点(適用の前に確認すべきこと)

- 法人税法上の法定評価方法:

税務署に評価方法の届出をしなかった場合、自動的にこの方法が適用されます - 企業会計原則では非推奨:

原則として適用不可。ただし、重要性が乏しい棚卸資産や、最終仕入価格と実際の取得価額に差がない場合は容認されることもあります - 上場企業では使用不可:

有価証券報告書の提出が義務付けられている上場企業は、企業会計上の理由により採用できません

📝 まとめ

「最終仕入原価法」は、中小企業や小規模事業者が会計業務を効率化するうえで有効な方法のひとつです。

一方で、利益操作のように見える誤解や、制度上の制約もあるため、適用の際は税理士や会計士と相談のうえ判断するのが安心です。